Lei 12.741/2012 – “Transparência dos tributos”

Assim dispõe a Constituição Federal de 1.988.

“O Estado promoverá, na forma da lei, a defesa do consumidor”. (art. 5°, inciso XXXII)

“A lei determinará medidas para que os consumidores sejam esclarecidos acerca dos impostos que incidam sobre mercadorias e serviços”. (art. 150, § 5º)

Em 1.990, com a promulgação da Lei 8.078 foi regulamentado um dos dispositivos da Constituição Federal que trata da defesa dos consumidores, onde normatizou seus direitos e deveres, e também trouxe a definição de consumidor, fornecedor, produto e serviço, sendo que:

Consumidor: é toda pessoa física ou jurídica que adquire ou utiliza produto ou serviço como destinatário final.

Fornecedor: é toda pessoa física ou jurídica, pública ou privada, nacional ou estrangeira, bem como os entes despersonalizados, que desenvolvem atividade de produção, montagem, criação, construção, transformação, importação, exportação, distribuição ou comercialização de produtos ou prestação de serviços.

Produto: é qualquer bem, móvel ou imóvel, material ou imaterial.

Serviço: é qualquer atividade fornecida no mercado de consumo, mediante remuneração, inclusive as de natureza bancária, financeira, de crédito e securitária, salvo as decorrentes das relações de caráter trabalhista.

Sem dúvidas, muitos foram os benefícios agregados com esta Lei, porém ainda faltava a regulamentação do art. 150, § 5º (CF), que dispõe sobre a segregação dos produtos e/ou serviços dos tributos incidentes na venda.

Veio somente 24 anos depois, com a Lei 12.741/2012, onde dispõe sobre as medidas de esclarecimento ao consumidor, no que tange o total de tributos incidentes em cada operação. Lei esta, que será objeto de estudo, através do texto a seguir.

Afinal, qual é o objetivo da Lei 12.741?

O objetivo da Lei 12.741/2012 é esclarecer o consumidor quanto está pagando de produto ou serviço e quanto de tributos está embutido no preço final.

O objetivo da Lei 12.741/2012 é esclarecer o consumidor quanto está pagando de produto ou serviço e quanto de tributos está embutido no preço final.

Em todos os documentos fiscais ou equivalentes emitidos para consumidor, no território brasileiro, deverá constar o valor aproximado dos tributos que compõe o preço de venda do produto ou serviço. Deste modo ficará explicito, no ato da compra, o que é PRODUTO e o que é TRIBUTO.

A Lei permite que, ao invés de colocar estas informações no documento fiscal ou equivalente, poderá constar de painel afixado em local visível do estabelecimento, ou por qualquer outro meio eletrônico ou impresso, de forma a demonstrar o valor ou percentual, ambos aproximados, dos tributos incidentes sobre todas as mercadorias ou serviços postos à venda

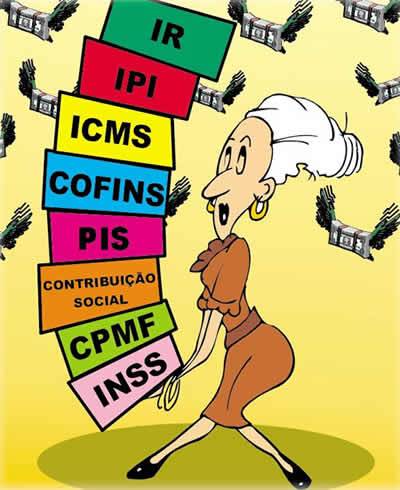

Os tributos que deverão ser computados e informados ao consumidor são os seguintes:

- Imposto sobre Operações relativas a Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS);

- Imposto sobre Serviços de Qualquer Natureza (ISS);

- Imposto sobre Produtos Industrializados (IPI);

- Imposto sobre Operações de Crédito, Câmbio e Seguro, ou Relativas a Títulos ou Valores Mobiliários (IOF);

- Contribuição Social para o Programa de Integração Social (PIS) e para o Programa de Formação do Patrimônio do Servidor Público (Pasep) – (PIS/Pasep);

- Contribuição para o Financiamento da Seguridade Social (Cofins);

Contribuição de Intervenção no Domínio Econômico, incidente sobre a importação e a comercialização de petróleo e seus derivados, gás natural e seus derivados, e álcool etílico combustível (Cide).

Se considerarmos uma empresa, onde sua única fonte de renda é a prestação de serviços e que recolhe o imposto de renda com base no lucro presumido, cujo faturamento é de até R$ 187.500,00 por trimestre, é possível determinar o valor aproximado dos tributos incidentes para formação do preço de venda, através de uma equação matemática simples, onde:

A alíquota do ISS é de 5%;

A alíquota do PIS e COFINS é de 0,65% e 3%, respectivamente;

Alíquota real do IRPJ: 4,80%

Alíquota real da CSLL: 2,88%

Total percentual de tributos: 16,33%

Lucro pretendido: R$ 50,00 por serviço.

Fórmula: L = TNF – T, onde:

L = Lucro;

TNF = Valor Total do documento fiscal;

T = Tributos incidentes.

50,00 = NF – (0,1633 x TNF)

50,00 = 1NF – 0,1633TNF

50,00 = 0,8367TNF

0,8367TNF = 50,00

TNF =50,00 / 0,8367

TNF = R$ 59,76

Portanto, o valor do produto ou serviço, para gerar um lucro de R$ 50,00, deduzidos os tributos deverá ser de R$ 59,76.

*Alíquota total à ser informada no documento é de 8,65% (PIS, COFINS e ISS), correspondente a um valor aproximado de R$ 5,17.

Importante: Conforme a Lei 12.741/2012, não há obrigatoriedade de informar os valores aproximados referentes ao IRPJ e a CSLL, pois são tributos incidentes sobre o lucro.

A critério das empresas vendedoras, os tributos que serão apurados sobre cada operação poderão ser calculados e fornecidos, semestralmente, por instituição de âmbito nacional reconhecidamente idônea, voltada primordialmente à apuração e análise de dados econômicos.

A Instituição que presta estas informações é o IBPT – Instituto Brasileiro de Planejamento Tributário, onde é necessário um cadastro no link deolhonoimposto.ibpt.org.br, onde a cada 06 meses, no primeiro dia de junho e dezembro, é disponibilizado o arquivo contendo alíquotas para ser utilizado em sistemas automatizados. O arquivo contém alíquotas de todos os produtos e serviços, por NCM (produtos), NBSe itens da LC 116/2003 (no caso de serviços poderá ser usado o mais conveniente), decorrido o prazo de 12 (doze) meses, contado do início de vigência desta Lei, o descumprimento de suas disposições sujeitará o infrator às sanções previstas no Capítulo VII do Título I da Lei nº 8.078, de 11 de setembro de 1990.

Portanto, a partir de Junho/2014 as Pessoas Jurídicas que venderem produtos ou serviços para consumidor final e descumprir as disposições desta Lei, estarão sujeitas a multas que será em montante não inferior a duzentas e não superior a três milhões de vezes o valor da Unidade Fiscal de Referência (Ufir), ou índice equivalente que venha a substituí-lo.

Porém, de acordo com a previsão do ministro-chefe da Secretaria da Micro e Pequena Empresa, Guilherme Afif Domingos (PSD), haverá uma regulamentação de que trata a Lei 12.741/2012, que deverá ser publicada em março/2014, tendo em vista que há muitas dúvidas sobre o cumprimento desta norma. (Fenacon)

Fonte: Ciências Contábeis

Nenhum comentário:

Postar um comentário